2021-2022学年高中历史统编版(2019)选择性必修1第16课 中国赋税制度的演变 课件(20张PPT)

文档属性

| 名称 | 2021-2022学年高中历史统编版(2019)选择性必修1第16课 中国赋税制度的演变 课件(20张PPT) |

|

|

| 格式 | pptx | ||

| 文件大小 | 5.1MB | ||

| 资源类型 | 教案 | ||

| 版本资源 | 统编版 | ||

| 科目 | 历史 | ||

| 更新时间 | 2021-11-08 15:58:22 | ||

图片预览

文档简介

(共20张PPT)

第16课 中国赋税制度的演变

唐“怀集庸调”银饼

学习目标:

1.能够依据时序梳理中国古代赋役制度演变的历程;认识其演变的趋势;

2.能运用史料论述中国古代赋役制度产生的历史背景及其对古代统一王朝的重要意义;

3.阐述关税的起源,近代关税主权从丧失到收回的历程,个人所得税的确立过程;并从中认识关税、个人所得税的重要性。

张居正

雍正

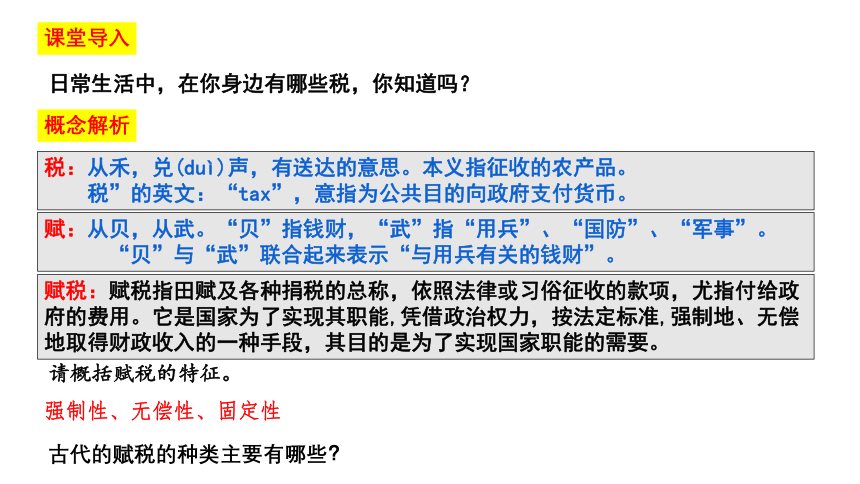

赋:从贝,从武。“贝”指钱财,“武”指“用兵”、“国防”、“军事”。 “贝”与“武”联合起来表示“与用兵有关的钱财”。

税:从禾,兑(duì)声,有送达的意思。本义指征收的农产品。

税”的英文:“tax”,意指为公共目的向政府支付货币。

赋税:赋税指田赋及各种捐税的总称,依照法律或习俗征收的款项,尤指付给政府的费用。它是国家为了实现其职能,凭借政治权力,按法定标准,强制地、无偿地取得财政收入的一种手段,其目的是为了实现国家职能的需要。

请概括赋税的特征。

强制性、无偿性、固定性

日常生活中,在你身边有哪些税,你知道吗?

课堂导入

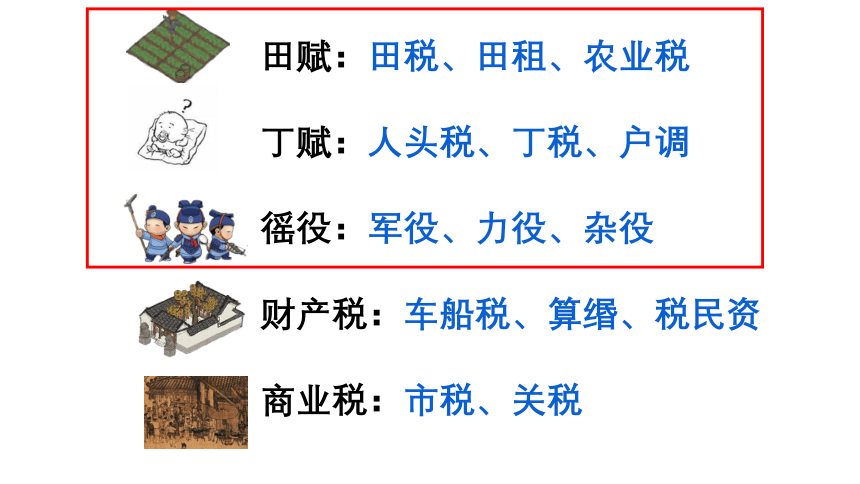

古代的赋税的种类主要有哪些?

概念解析

田赋:田税、田租、农业税

丁赋:人头税、丁税、户调

徭役:军役、力役、杂役

财产税:车船税、算缗、税民资

商业税:市税、关税

时间 制度名称 主要内容 标准 形式

秦汉

隋及唐前期

唐朝中后期及宋

元

明后期

清

一、中国古代的赋役制度的演变

编户制度

租庸调制

两税法

租庸调制与

两税法

一条鞭法

“摊丁入亩”

田赋、丁赋、徭役

租、调;以“庸”代役

地税:按田亩征收

户税:按人丁、资产征收

北方:丁税、地税

南方:夏税、秋粮

“科差”

赋役合并、一概折银

“滋生人丁,永不加赋”

丁银分摊进田赋

田地、人丁

田地、人丁

人丁、资产

田赋

实物为主

货币为辅

实物

实物、货币

实物、货币

货币

货币

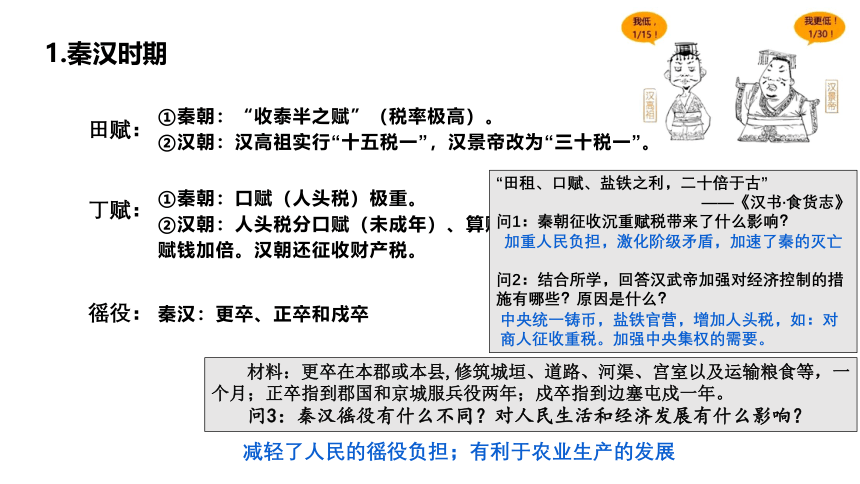

1.秦汉时期

田赋:

①秦朝:“收泰半之赋”(税率极高)。

②汉朝:汉高祖实行“十五税一”,汉景帝改为“三十税一”。

丁赋:

徭役:

①秦朝:口赋(人头税)极重。

②汉朝:人头税分口赋(未成年)、算赋(成年人),商人和奴婢的算赋钱加倍。汉朝还征收财产税。

秦汉:更卒、正卒和戍卒

“田租、口赋、盐铁之利,二十倍于古”

——《汉书·食货志》

问1:秦朝征收沉重赋税带来了什么影响?

问2:结合所学,回答汉武帝加强对经济控制的措施有哪些?原因是什么?

加重人民负担,激化阶级矛盾,加速了秦的灭亡

中央统一铸币,盐铁官营,增加人头税,如:对商人征收重税。加强中央集权的需要。

材料:更卒在本郡或本县,修筑城垣、道路、河渠、宫室以及运输粮食等,一个月;正卒指到郡国和京城服兵役两年;戍卒指到边塞屯戍一年。

问3:秦汉徭役有什么不同?对人民生活和经济发展有什么影响?

减轻了人民的徭役负担;有利于农业生产的发展

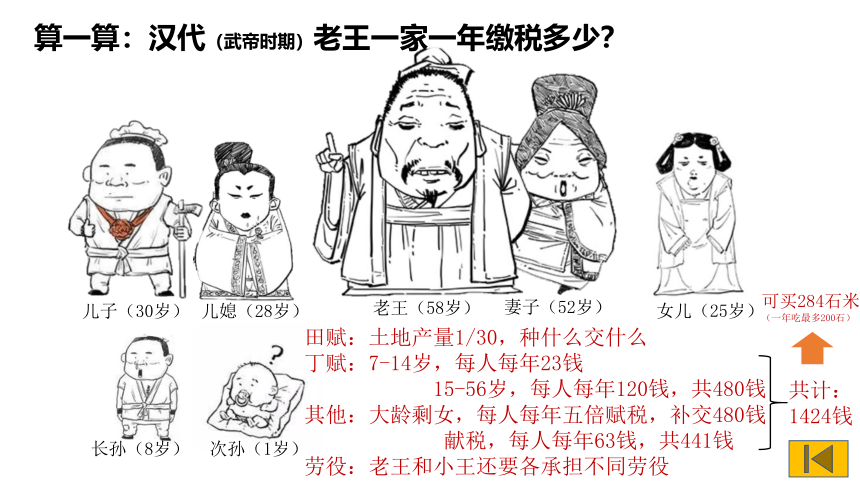

妻子(52岁)

老王(58岁)

次孙(1岁)

长孙(8岁)

女儿(25岁)

儿子(30岁)

儿媳(28岁)

算一算:汉代(武帝时期)老王一家一年缴税多少?

田赋:土地产量1/30,种什么交什么

丁赋:7-14岁,每人每年23钱

15-56岁,每人每年120钱,共480钱

其他:大龄剩女,每人每年五倍赋税,补交480钱

献税,每人每年63钱,共441钱

劳役:老王和小王还要各承担不同劳役

共计:1424钱

可买284石米(一年吃最多200石)

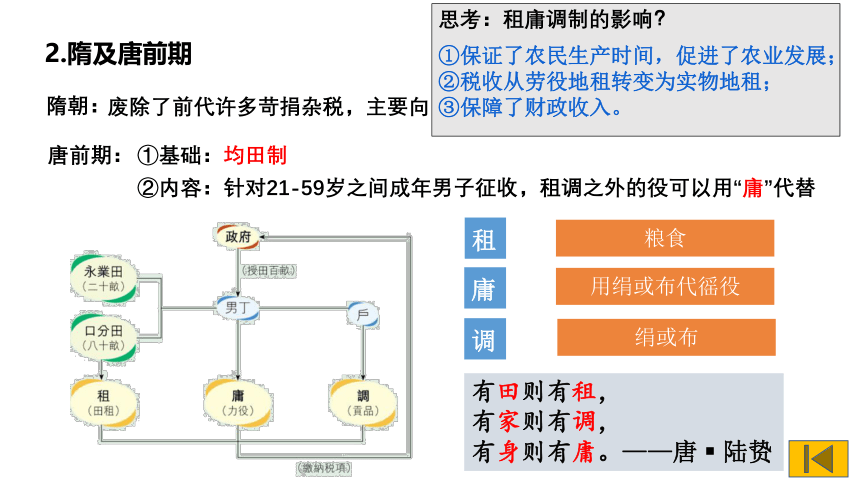

2.隋及唐前期

废除了前代许多苛捐杂税,主要向民众征收租调役。

①基础:均田制

②内容:针对21-59岁之间成年男子征收,租调之外的役可以用“庸”代替

唐前期:

绢或布

庸

调

用绢或布代徭役

粮食

租

有田则有租,

有家则有调,

有身则有庸。——唐 陆贽

思考:租庸调制的影响?

隋朝:

①保证了农民生产时间,促进了农业发展;

②税收从劳役地租转变为实物地租;

③保障了财政收入。

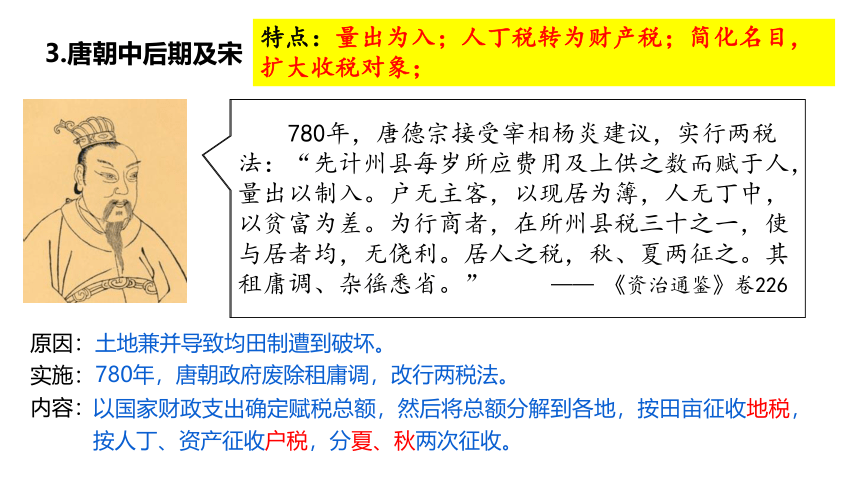

3.唐朝中后期及宋

780年,唐德宗接受宰相杨炎建议,实行两税法:“先计州县每岁所应费用及上供之数而赋于人,量出以制入。户无主客,以现居为簿,人无丁中,以贫富为差。为行商者,在所州县税三十之一,使与居者均,无侥利。居人之税,秋、夏两征之。其租庸调、杂徭悉省。”

—— 《资治通鉴》卷226

780年,唐德宗接受宰相杨炎建议,实行两税法:“先计州县每岁所应费用及上供之数而赋于人,量出以制入。户无主客,以现居为簿,人无丁中,以贫富为差。为行商者,在所州县税三十之一,使与居者均,无侥利。居人之税,秋、夏两征之。其租庸调、杂徭悉省。” —— 《资治通鉴》卷226

原因:

实施:

内容:

特点:量出为入;人丁税转为财产税;简化名目,扩大收税对象;

土地兼并导致均田制遭到破坏。

780年,唐朝政府废除租庸调,改行两税法。

以国家财政支出确定赋税总额,然后将总额分解到各地,按田亩征收地税,按人丁、资产征收户税,分夏、秋两次征收。

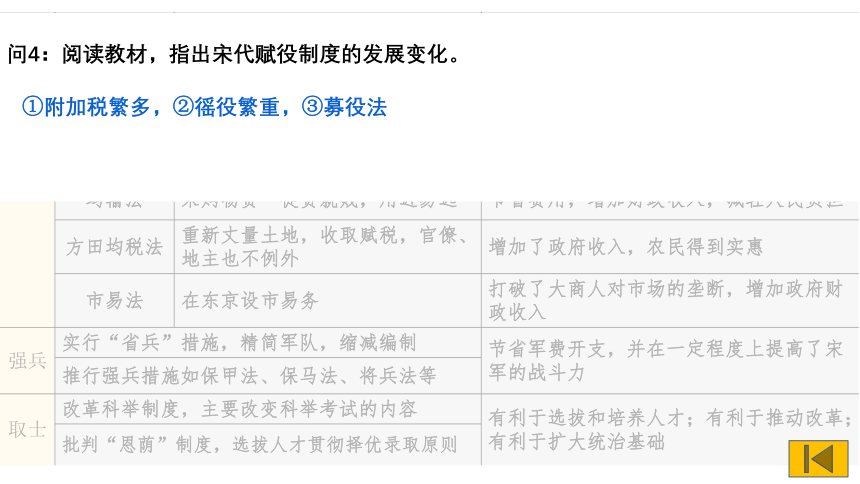

目的 措施 内容 作用

富国 青苗法 青黄不接之时,政府贷款或谷物给农民,收获后还本付息 限制了高利贷对农民的剥削,增加了政府的财政收入

募役法 纳钱代役 有利于经济发展,增加政府收入

农田水利法 鼓励垦荒和兴修水利 保证灌溉,防洪赈灾

均输法 采购物资“徙贵就贱,用近易远” 节省费用,增加财政收入,减轻人民负担

方田均税法 重新丈量土地,收取赋税,官僚、地主也不例外 增加了政府收入,农民得到实惠

市易法 在东京设市易务 打破了大商人对市场的垄断,增加政府财政收入

强兵 实行“省兵”措施,精简军队,缩减编制 节省军费开支,并在一定程度上提高了宋军的战斗力

推行强兵措施如保甲法、保马法、将兵法等 取士 改革科举制度,主要改变科举考试的内容 有利于选拔和培养人才;有利于推动改革;有利于扩大统治基础

批判“恩荫”制度,选拔人才贯彻择优录取原则

问4:阅读教材,指出宋代赋役制度的发展变化。

①附加税繁多,②徭役繁重,③募役法

4.元

租庸调与两税法,分别施行于北方(丁税、地税)与南方(夏税、秋粮),另有科差(代徭税).

亦称差科,相当于唐代的调,以户为课税对象,“各验其户上下而科焉”。科差在南北方实行方法有所不同。(北方科差主要用丝纳,不用谷物;江南纳户钞与包银。)

明朝赋税变化

明初两税:明初赋税分夏税、秋粮两次征收,所征主要是米麦实物。

金花银:正统年间,江南部分税粮折银征收送赴北京,称“金银花”。

明后期:一条鞭法

张居正

材料一 清初任源祥说:“天下有不得不条编之势,张江陵(居正)不过因势而行之。”

材料二 一条鞭法规定:把田赋、原先按户丁征派的力役和其他各种名目的杂税合编为一条,统一按田亩核算,“计亩征银”;官府用取代力役的丁银雇人服役;取消里甲征收的环节,统一由官府收解,因此叫一条鞭,或称“条编”。

材料三 在丈田均粮的过程中,“诸王孙遮道而噪,诸酋长抗疏而陈,诸军士荷戈而哄”。张居正断然下令,“但有抗违阻挠,不分宗室、官宦、军民,据法奏来重处”。

材料四“佣力自给,以无田而免差;富商大贾,操赀无算,亦以无田而免差”,“视田如陷阱,是以富者缩资以趋末。”——《明穆宗实录》

1.据材料一,结合所学知识回答,张居正为什么要实行一条鞭法?

2.材料二中张居正的赋税制度改革有何特点?

3.结合材料三说明,改革为什么会出现“诸王孙遮道而噪”的情况。

4.据材料四,结合所学知识回答“一条鞭法”的实施有何意义?

1.原因:明中后期政治腐败,统治危机加深;商品经济发展,白银流通量增加;

2.特点:①赋役合一 ②化繁为简 ③按亩征税、以银交纳 ④ 官收官解

3.按亩征税,损害了官僚地主的利益。

4.意义:一定程度上减轻人民负担;促进商品经济及资本主义萌芽的发展;增加政府财政收入;缓和社会矛盾,缓解统治危机;是中国赋役制度上的重大变革。

标志着赋税由以实物为主转变为以货币为主、征收种类由繁杂变为简单

5.明后期 ——“一条鞭法”

6.清

①1712年,康熙帝规定以前一年的丁银作为定额,不再增加,称“盛世滋丁,永不加赋”。

②雍正帝即位后,将这笔丁银分摊到田赋中,称“摊丁入亩”。

内容:

影响:

在中国历史上存在了约2000年的人头税彻底废除,国家对百姓的人身束缚进一步减弱;

对人口增长和社会经济发展有重要意义。

朝代 年代 人口(万)

秦朝 前221 3000

西汉初 前202 1600

三国 220 2300

隋朝 609 6000

唐初 618 2500

唐末 755 9000

北宋 1100 10000

元朝 1271 7000

明初 1368 6000

明朝中期 1600 20000

清顺治年 1655 12000

清道光年间 1834 41000

建国初 1953 58000

现在 2020 140000

——据网络数据搜集整理

雍正

康熙

时间 制度名称 主要内容 标准 形式

秦汉

隋及唐前期

唐朝中后期及宋

元

明后期

清

一、中国古代的赋役制度的演变

编户制度

租庸调制

两税法

租庸调制与

两税法

一条鞭法

“摊丁入亩”

田赋、丁赋、徭役

租、调;以“庸”代役

地税:按田亩征收

户税:按人丁、资产征收

北方:丁税、地税

南方:夏税、秋粮

“科差”

赋役合并、一概折银

“滋生人丁,永不加赋”

丁银分摊进田赋

田地、人丁

田地、人丁

人丁、资产

田赋

实物为主

货币为辅

实物

实物、货币

实物、货币

货币

货币

思考:中国古代赋役制度演变的趋势?

2.征收形式:以实物为主→以货币为主

3.征收种类:繁杂→简单

1.征收标准:以人丁为主→以土地财产为主

直至取消人头税;

4.征收时间:不定时→定时

1.封建国家对农民人身控制的逐渐松弛;

2.从总体趋势看,税制改革大都围绕着公平方向进行;

3.中国古代赋税制度演变的实质是封建生产关系的调整;

4.用银两收税是封建社会后期商品经济发展和资本主义萌芽的反映;

5.王朝兴衰,赋税从轻徭薄赋到“民力殚残”,直至王朝崩解,似乎每改革一次,税就加重一次,而且一次比一次重。

对中国古代赋税制度演变的认识

唯物史观

黄宗羲是明末清初的一位著名思想家,黄宗羲指出,封建赋税制度有“三害”:“田土无等第之害,所税非所出之害,积累莫返之害。”

黄宗羲的观点以及所反映的历史现象,被现代学者秦晖总结为“黄宗羲定律”。

二、关税与个人所得税制度的起源与演变

概念解析

关税:海关依据国家的关税政策、税法及进出口税则,代表国家对进出关境的物品征收的税,称为“关税”。

关税起源

西周时期,货物通过边境的“关卡”就要被征税。

关税

国内关税

国境关税

国境关税

世界:近代国家的形成,国际贸易的发展

中国:国境关税在近代中国重要性日益凸显

世界:近代逐步废止

中国:1937年废除

关税分类

1.中国(国境)关税的发展历程

中国享有完全的关税自主权

鸦片战争后开始丧失关税自主权

古代:

近代:

现代:

收回关税自主权

①南京条约:协定关税,开始丧失;

②望厦条约、黄埔条约:进一步丧失;

③片面最惠国待遇的规定;

④列强把持海关大权(赫德);

①国民革命时期,明确提出主张;

②南京国民政府时期,宣告关税自主;“改订新约”

③新中国成立后真正收回;

关税制度不断完善

①建国初期:颁布了第一部独立的专门的海关税法,统一了关税制度。

②改革开放:强化了关税制度的法制化建设。

③1987年:进一步完善了关税的基本制度,促进国民经济发展及对外贸易。

思考探究

材料:鸦片战争前后的英国对华贸易(单位:万英镑。表中贸易不含鸦片贸易额)

年份 1840年 1842年 1845年 1850年 1851年

输华商品总值 52.4 96.9 239 140 216

——摘编自胡绳《从鸦片战争到五四运动》

问1:1842年之后,英国对华贸易额大幅增长的原因?

问3:关税税率的变化对中国社会的重大影响?

问2:清政府丧失关税自主权的原因?

清政府的腐败落后;不熟悉国际贸易规则;不谙近代外交程式

①使中国逐步沦为外国列强的商品销售市场和原料产地;

②中国逐步卷入资本主义世界市场;

③自然经济开始解体;

④冲击了中国的民族经济;

2.个人所得税

含义:

以纳税人个人取得的各项应税所得为征收对象的税种

民国时期的个人所得税:

新中国的个人所得税:

①1914:北洋政府制定所得税条例,其中包括征收个人所得税的内容,但并未实施。

②1936:国民政府公布了所得税暂行条例,开始征收个人所得税。

个人所得税起步于民国时期

①计划经济时代:没有征收

②1980:我国个人所得税制度正式确立

③此后:不断完善

作用:

调节个人收入和实现社会稳定

“两税法”颁布以后,到建中末年,就有了1300多万的两税收益……两税法规定“以钱谷定税,临时折征杂物”,具体征收时采用货币与实物结合的方式,这种做法在国家税收领域引入了货币税,改变了传统的纯粹实物税历史,货币税的推行,不仅适应了商品经济的发展,也加速了货币、商品意识的推广。自唐以后,以土地和财产为基础的税收制度逐渐占据了国家税收的主导地位,而以人丁为基础的税收制度逐渐退出了历史舞台。 ——摘编自邱作文《唐朝中期两税法改革简析》

根据材料并结合所学知识,指出两税法的影响

积极性:①简化税收名目,有利于减轻人民的负担,缓和社会矛盾;

②扩大收税对象,有利于保证国家的财政收入;

③改变了自战国以来以人丁为主的赋税制度,有利于改变贫富不均的现象;

④减轻了政府对农民的人身控制;

⑤以货币为主要征税方式,在一定程度上有助于商品经济的发展。

局限性:两税法并未能遏制土地兼并,唐后期土地兼并越来越严重,大地主隐瞒财产转嫁赋税现象增多,政府为保证财政又增加捐税,农民负担更加沉重,社会矛盾加剧。

第16课 中国赋税制度的演变

唐“怀集庸调”银饼

学习目标:

1.能够依据时序梳理中国古代赋役制度演变的历程;认识其演变的趋势;

2.能运用史料论述中国古代赋役制度产生的历史背景及其对古代统一王朝的重要意义;

3.阐述关税的起源,近代关税主权从丧失到收回的历程,个人所得税的确立过程;并从中认识关税、个人所得税的重要性。

张居正

雍正

赋:从贝,从武。“贝”指钱财,“武”指“用兵”、“国防”、“军事”。 “贝”与“武”联合起来表示“与用兵有关的钱财”。

税:从禾,兑(duì)声,有送达的意思。本义指征收的农产品。

税”的英文:“tax”,意指为公共目的向政府支付货币。

赋税:赋税指田赋及各种捐税的总称,依照法律或习俗征收的款项,尤指付给政府的费用。它是国家为了实现其职能,凭借政治权力,按法定标准,强制地、无偿地取得财政收入的一种手段,其目的是为了实现国家职能的需要。

请概括赋税的特征。

强制性、无偿性、固定性

日常生活中,在你身边有哪些税,你知道吗?

课堂导入

古代的赋税的种类主要有哪些?

概念解析

田赋:田税、田租、农业税

丁赋:人头税、丁税、户调

徭役:军役、力役、杂役

财产税:车船税、算缗、税民资

商业税:市税、关税

时间 制度名称 主要内容 标准 形式

秦汉

隋及唐前期

唐朝中后期及宋

元

明后期

清

一、中国古代的赋役制度的演变

编户制度

租庸调制

两税法

租庸调制与

两税法

一条鞭法

“摊丁入亩”

田赋、丁赋、徭役

租、调;以“庸”代役

地税:按田亩征收

户税:按人丁、资产征收

北方:丁税、地税

南方:夏税、秋粮

“科差”

赋役合并、一概折银

“滋生人丁,永不加赋”

丁银分摊进田赋

田地、人丁

田地、人丁

人丁、资产

田赋

实物为主

货币为辅

实物

实物、货币

实物、货币

货币

货币

1.秦汉时期

田赋:

①秦朝:“收泰半之赋”(税率极高)。

②汉朝:汉高祖实行“十五税一”,汉景帝改为“三十税一”。

丁赋:

徭役:

①秦朝:口赋(人头税)极重。

②汉朝:人头税分口赋(未成年)、算赋(成年人),商人和奴婢的算赋钱加倍。汉朝还征收财产税。

秦汉:更卒、正卒和戍卒

“田租、口赋、盐铁之利,二十倍于古”

——《汉书·食货志》

问1:秦朝征收沉重赋税带来了什么影响?

问2:结合所学,回答汉武帝加强对经济控制的措施有哪些?原因是什么?

加重人民负担,激化阶级矛盾,加速了秦的灭亡

中央统一铸币,盐铁官营,增加人头税,如:对商人征收重税。加强中央集权的需要。

材料:更卒在本郡或本县,修筑城垣、道路、河渠、宫室以及运输粮食等,一个月;正卒指到郡国和京城服兵役两年;戍卒指到边塞屯戍一年。

问3:秦汉徭役有什么不同?对人民生活和经济发展有什么影响?

减轻了人民的徭役负担;有利于农业生产的发展

妻子(52岁)

老王(58岁)

次孙(1岁)

长孙(8岁)

女儿(25岁)

儿子(30岁)

儿媳(28岁)

算一算:汉代(武帝时期)老王一家一年缴税多少?

田赋:土地产量1/30,种什么交什么

丁赋:7-14岁,每人每年23钱

15-56岁,每人每年120钱,共480钱

其他:大龄剩女,每人每年五倍赋税,补交480钱

献税,每人每年63钱,共441钱

劳役:老王和小王还要各承担不同劳役

共计:1424钱

可买284石米(一年吃最多200石)

2.隋及唐前期

废除了前代许多苛捐杂税,主要向民众征收租调役。

①基础:均田制

②内容:针对21-59岁之间成年男子征收,租调之外的役可以用“庸”代替

唐前期:

绢或布

庸

调

用绢或布代徭役

粮食

租

有田则有租,

有家则有调,

有身则有庸。——唐 陆贽

思考:租庸调制的影响?

隋朝:

①保证了农民生产时间,促进了农业发展;

②税收从劳役地租转变为实物地租;

③保障了财政收入。

3.唐朝中后期及宋

780年,唐德宗接受宰相杨炎建议,实行两税法:“先计州县每岁所应费用及上供之数而赋于人,量出以制入。户无主客,以现居为簿,人无丁中,以贫富为差。为行商者,在所州县税三十之一,使与居者均,无侥利。居人之税,秋、夏两征之。其租庸调、杂徭悉省。”

—— 《资治通鉴》卷226

780年,唐德宗接受宰相杨炎建议,实行两税法:“先计州县每岁所应费用及上供之数而赋于人,量出以制入。户无主客,以现居为簿,人无丁中,以贫富为差。为行商者,在所州县税三十之一,使与居者均,无侥利。居人之税,秋、夏两征之。其租庸调、杂徭悉省。” —— 《资治通鉴》卷226

原因:

实施:

内容:

特点:量出为入;人丁税转为财产税;简化名目,扩大收税对象;

土地兼并导致均田制遭到破坏。

780年,唐朝政府废除租庸调,改行两税法。

以国家财政支出确定赋税总额,然后将总额分解到各地,按田亩征收地税,按人丁、资产征收户税,分夏、秋两次征收。

目的 措施 内容 作用

富国 青苗法 青黄不接之时,政府贷款或谷物给农民,收获后还本付息 限制了高利贷对农民的剥削,增加了政府的财政收入

募役法 纳钱代役 有利于经济发展,增加政府收入

农田水利法 鼓励垦荒和兴修水利 保证灌溉,防洪赈灾

均输法 采购物资“徙贵就贱,用近易远” 节省费用,增加财政收入,减轻人民负担

方田均税法 重新丈量土地,收取赋税,官僚、地主也不例外 增加了政府收入,农民得到实惠

市易法 在东京设市易务 打破了大商人对市场的垄断,增加政府财政收入

强兵 实行“省兵”措施,精简军队,缩减编制 节省军费开支,并在一定程度上提高了宋军的战斗力

推行强兵措施如保甲法、保马法、将兵法等 取士 改革科举制度,主要改变科举考试的内容 有利于选拔和培养人才;有利于推动改革;有利于扩大统治基础

批判“恩荫”制度,选拔人才贯彻择优录取原则

问4:阅读教材,指出宋代赋役制度的发展变化。

①附加税繁多,②徭役繁重,③募役法

4.元

租庸调与两税法,分别施行于北方(丁税、地税)与南方(夏税、秋粮),另有科差(代徭税).

亦称差科,相当于唐代的调,以户为课税对象,“各验其户上下而科焉”。科差在南北方实行方法有所不同。(北方科差主要用丝纳,不用谷物;江南纳户钞与包银。)

明朝赋税变化

明初两税:明初赋税分夏税、秋粮两次征收,所征主要是米麦实物。

金花银:正统年间,江南部分税粮折银征收送赴北京,称“金银花”。

明后期:一条鞭法

张居正

材料一 清初任源祥说:“天下有不得不条编之势,张江陵(居正)不过因势而行之。”

材料二 一条鞭法规定:把田赋、原先按户丁征派的力役和其他各种名目的杂税合编为一条,统一按田亩核算,“计亩征银”;官府用取代力役的丁银雇人服役;取消里甲征收的环节,统一由官府收解,因此叫一条鞭,或称“条编”。

材料三 在丈田均粮的过程中,“诸王孙遮道而噪,诸酋长抗疏而陈,诸军士荷戈而哄”。张居正断然下令,“但有抗违阻挠,不分宗室、官宦、军民,据法奏来重处”。

材料四“佣力自给,以无田而免差;富商大贾,操赀无算,亦以无田而免差”,“视田如陷阱,是以富者缩资以趋末。”——《明穆宗实录》

1.据材料一,结合所学知识回答,张居正为什么要实行一条鞭法?

2.材料二中张居正的赋税制度改革有何特点?

3.结合材料三说明,改革为什么会出现“诸王孙遮道而噪”的情况。

4.据材料四,结合所学知识回答“一条鞭法”的实施有何意义?

1.原因:明中后期政治腐败,统治危机加深;商品经济发展,白银流通量增加;

2.特点:①赋役合一 ②化繁为简 ③按亩征税、以银交纳 ④ 官收官解

3.按亩征税,损害了官僚地主的利益。

4.意义:一定程度上减轻人民负担;促进商品经济及资本主义萌芽的发展;增加政府财政收入;缓和社会矛盾,缓解统治危机;是中国赋役制度上的重大变革。

标志着赋税由以实物为主转变为以货币为主、征收种类由繁杂变为简单

5.明后期 ——“一条鞭法”

6.清

①1712年,康熙帝规定以前一年的丁银作为定额,不再增加,称“盛世滋丁,永不加赋”。

②雍正帝即位后,将这笔丁银分摊到田赋中,称“摊丁入亩”。

内容:

影响:

在中国历史上存在了约2000年的人头税彻底废除,国家对百姓的人身束缚进一步减弱;

对人口增长和社会经济发展有重要意义。

朝代 年代 人口(万)

秦朝 前221 3000

西汉初 前202 1600

三国 220 2300

隋朝 609 6000

唐初 618 2500

唐末 755 9000

北宋 1100 10000

元朝 1271 7000

明初 1368 6000

明朝中期 1600 20000

清顺治年 1655 12000

清道光年间 1834 41000

建国初 1953 58000

现在 2020 140000

——据网络数据搜集整理

雍正

康熙

时间 制度名称 主要内容 标准 形式

秦汉

隋及唐前期

唐朝中后期及宋

元

明后期

清

一、中国古代的赋役制度的演变

编户制度

租庸调制

两税法

租庸调制与

两税法

一条鞭法

“摊丁入亩”

田赋、丁赋、徭役

租、调;以“庸”代役

地税:按田亩征收

户税:按人丁、资产征收

北方:丁税、地税

南方:夏税、秋粮

“科差”

赋役合并、一概折银

“滋生人丁,永不加赋”

丁银分摊进田赋

田地、人丁

田地、人丁

人丁、资产

田赋

实物为主

货币为辅

实物

实物、货币

实物、货币

货币

货币

思考:中国古代赋役制度演变的趋势?

2.征收形式:以实物为主→以货币为主

3.征收种类:繁杂→简单

1.征收标准:以人丁为主→以土地财产为主

直至取消人头税;

4.征收时间:不定时→定时

1.封建国家对农民人身控制的逐渐松弛;

2.从总体趋势看,税制改革大都围绕着公平方向进行;

3.中国古代赋税制度演变的实质是封建生产关系的调整;

4.用银两收税是封建社会后期商品经济发展和资本主义萌芽的反映;

5.王朝兴衰,赋税从轻徭薄赋到“民力殚残”,直至王朝崩解,似乎每改革一次,税就加重一次,而且一次比一次重。

对中国古代赋税制度演变的认识

唯物史观

黄宗羲是明末清初的一位著名思想家,黄宗羲指出,封建赋税制度有“三害”:“田土无等第之害,所税非所出之害,积累莫返之害。”

黄宗羲的观点以及所反映的历史现象,被现代学者秦晖总结为“黄宗羲定律”。

二、关税与个人所得税制度的起源与演变

概念解析

关税:海关依据国家的关税政策、税法及进出口税则,代表国家对进出关境的物品征收的税,称为“关税”。

关税起源

西周时期,货物通过边境的“关卡”就要被征税。

关税

国内关税

国境关税

国境关税

世界:近代国家的形成,国际贸易的发展

中国:国境关税在近代中国重要性日益凸显

世界:近代逐步废止

中国:1937年废除

关税分类

1.中国(国境)关税的发展历程

中国享有完全的关税自主权

鸦片战争后开始丧失关税自主权

古代:

近代:

现代:

收回关税自主权

①南京条约:协定关税,开始丧失;

②望厦条约、黄埔条约:进一步丧失;

③片面最惠国待遇的规定;

④列强把持海关大权(赫德);

①国民革命时期,明确提出主张;

②南京国民政府时期,宣告关税自主;“改订新约”

③新中国成立后真正收回;

关税制度不断完善

①建国初期:颁布了第一部独立的专门的海关税法,统一了关税制度。

②改革开放:强化了关税制度的法制化建设。

③1987年:进一步完善了关税的基本制度,促进国民经济发展及对外贸易。

思考探究

材料:鸦片战争前后的英国对华贸易(单位:万英镑。表中贸易不含鸦片贸易额)

年份 1840年 1842年 1845年 1850年 1851年

输华商品总值 52.4 96.9 239 140 216

——摘编自胡绳《从鸦片战争到五四运动》

问1:1842年之后,英国对华贸易额大幅增长的原因?

问3:关税税率的变化对中国社会的重大影响?

问2:清政府丧失关税自主权的原因?

清政府的腐败落后;不熟悉国际贸易规则;不谙近代外交程式

①使中国逐步沦为外国列强的商品销售市场和原料产地;

②中国逐步卷入资本主义世界市场;

③自然经济开始解体;

④冲击了中国的民族经济;

2.个人所得税

含义:

以纳税人个人取得的各项应税所得为征收对象的税种

民国时期的个人所得税:

新中国的个人所得税:

①1914:北洋政府制定所得税条例,其中包括征收个人所得税的内容,但并未实施。

②1936:国民政府公布了所得税暂行条例,开始征收个人所得税。

个人所得税起步于民国时期

①计划经济时代:没有征收

②1980:我国个人所得税制度正式确立

③此后:不断完善

作用:

调节个人收入和实现社会稳定

“两税法”颁布以后,到建中末年,就有了1300多万的两税收益……两税法规定“以钱谷定税,临时折征杂物”,具体征收时采用货币与实物结合的方式,这种做法在国家税收领域引入了货币税,改变了传统的纯粹实物税历史,货币税的推行,不仅适应了商品经济的发展,也加速了货币、商品意识的推广。自唐以后,以土地和财产为基础的税收制度逐渐占据了国家税收的主导地位,而以人丁为基础的税收制度逐渐退出了历史舞台。 ——摘编自邱作文《唐朝中期两税法改革简析》

根据材料并结合所学知识,指出两税法的影响

积极性:①简化税收名目,有利于减轻人民的负担,缓和社会矛盾;

②扩大收税对象,有利于保证国家的财政收入;

③改变了自战国以来以人丁为主的赋税制度,有利于改变贫富不均的现象;

④减轻了政府对农民的人身控制;

⑤以货币为主要征税方式,在一定程度上有助于商品经济的发展。

局限性:两税法并未能遏制土地兼并,唐后期土地兼并越来越严重,大地主隐瞒财产转嫁赋税现象增多,政府为保证财政又增加捐税,农民负担更加沉重,社会矛盾加剧。

同课章节目录

- 第一单元 政治制度

- 第1课 中国古代政治制度的形成与发展

- 第2课 西方国家古代和近代政治制度的演变

- 第3课 中国近代至当代政治制度的演变

- 第4课 中国历代变法和改革

- 第二单元 官员的选拔与管理

- 第5课 中国古代官员的选拔与管理

- 第6课 西方的文官制度

- 第7课 近代以来中国的官员选拨与管理

- 第三单元 法律与教化

- 第8课 中国古代的法治与教化

- 第9课 近代西方的法律与教化

- 第10课 当代中国的法治与精神文明建设

- 第四单元 民族关系与国家关系

- 第11课 中国古代的民族关系与对外交往

- 第12课 近代西方民族国家与国际法的发展

- 第13课 当代中国的民族政策

- 第14课 当代中国的外交

- 第五单元 货币与赋税制度

- 第15课 货币的使用与世界货币体系的形成

- 第16课 中国赋税制度的演变

- 第六单元 基层治理与社会保障

- 第17课 中国古代的户籍制度与社会治理

- 第18课 世界主要国家的基层治理与社会保障

- 活动课 中国历史上的大一统国家治理