(核心素养目标)第16课 中国赋税制度的演变 教学设计

文档属性

| 名称 | (核心素养目标)第16课 中国赋税制度的演变 教学设计 |

|

|

| 格式 | doc | ||

| 文件大小 | 4.2MB | ||

| 资源类型 | 教案 | ||

| 版本资源 | 统编版 | ||

| 科目 | 历史 | ||

| 更新时间 | 2024-09-07 20:47:13 | ||

图片预览

文档简介

第五单元 货币与赋税制度

第16课 中国赋税制度的演变

本课是人教统编版选择性必修1《国家制度与社会治理》第五单元第16课《中国赋税制度的演变》,本课通过两个子目(中国古代的赋役制度、关税与个人所得税制度的起源与演变)讲述了中国赋税制度的演变历程。

【唯物史观】

通过学习,运用唯物辩证史观及有关理论,知道中国古代的赋税制度的演变历程,认识到生产力与生产关系的辩证关系,培养学生用历史唯物主义和辩证唯物主义分析历史问题的能力。

【时空观念】

通过教科书和配套课件,认识中国赋税制度的演变所处的特定时空环境,抓住其特定时空背景和阶段特征。

【史料实证】

通过历史图片和历史资料提出问题、设置悬念,归纳出赋税制度的演变趋势,认识赋税制度的演变是与解决特定社会问题相关,提高学生探究分析历史问题的能力。

【历史解释】

引导学生运用本课教材中文献资料所提供的有效信息,认识我国收回关税主权,完善税收制度的意义,培养有效解读材料、自主分析归纳知识的能力。

【家国情怀】

通过教学让学生从关税自主权的丧失与收回体会历史责任感、认同爱国主义精神;从个人所得税的制度培养依法纳税的公民意识。

1.重点:中国古代赋役制度的演变历程

2.难点:关税和个人所得税的起源和演变

1.利用网络资源进行前期课前准备,提出问题请教师有目的性地准备课程资料。

2.学生课前预习,查阅相关背景资料,搜集有关资料。

【课堂导入】

通过相关图片,导入本课学习。

请同学们观察上面两幅图片,左图是元朝纳粮彩绘壁画,右图是个人所得税宣传照。大家思考一下,两者反映了什么共同主题?对!赋税制度。那么,中国赋税制度的演变状况如何?这些正是我们这节课所要探讨的主题。

【讲授新课】

中国古代的赋役制度

问题情境

请同学们结合教材内容及所学知识,概括指出中国秦汉时期的赋役有哪几种构成形式?其具体状况如何?

自主学习

1.秦汉时期

(1)田赋

①秦朝田赋税率极高,史称“收泰半之赋”。

②汉初,田赋税率大大降低。汉高祖时十五税一,汉景帝时三十税一。

(2)人头税

①秦朝向人民征收极重的口赋。

②汉朝时,分口赋、算赋,不分男女,7-14岁每人每年缴口赋20钱,汉武帝以后加征3钱,15-56岁每人每年出算赋120钱,商人和奴婢的算赋钱还要加倍。

③汉朝还征收财产税,甚至农民饲养六畜都要缴税。

(3)徭役

①秦汉徭役有更卒、正卒、戍卒三种。

②更卒徭役的法定服务期限是一个月,承担修筑城垣、道路、河渠等繁重劳动。正卒役期一般是两年。戍卒役期一般是一年。

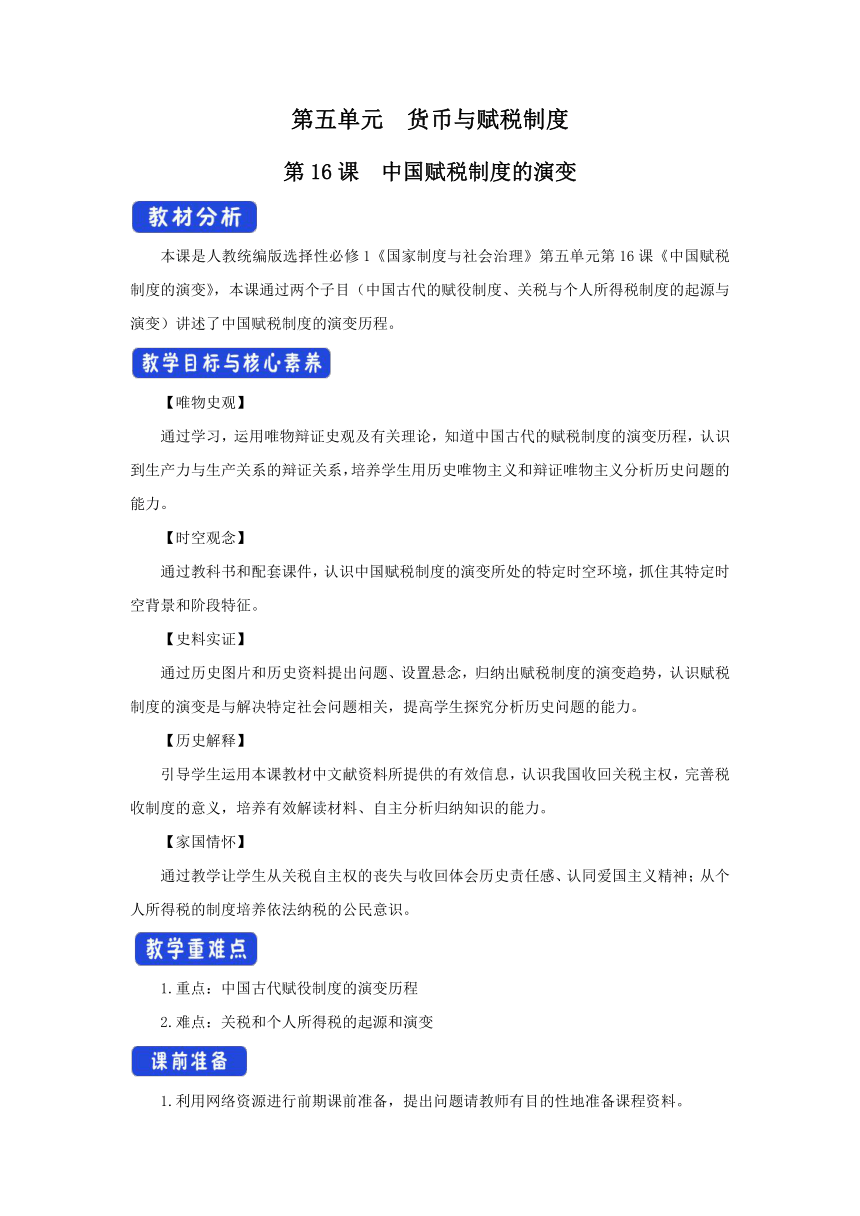

图片情境

问题情境

请同学们结合教材内容及所学知识,分别概括指出隋唐到明清时期的赋役制度具体状况如何?

自主学习

2.隋唐时期

(1)隋朝主要向民众征收租调役。

(2)唐朝实行租庸调制,租、调之外的役,用“庸”代替。

(3)建中元年(780年),唐朝政府改行两税法,按田亩征收地税,按人丁、资产征收户税,分夏、秋两次征收。

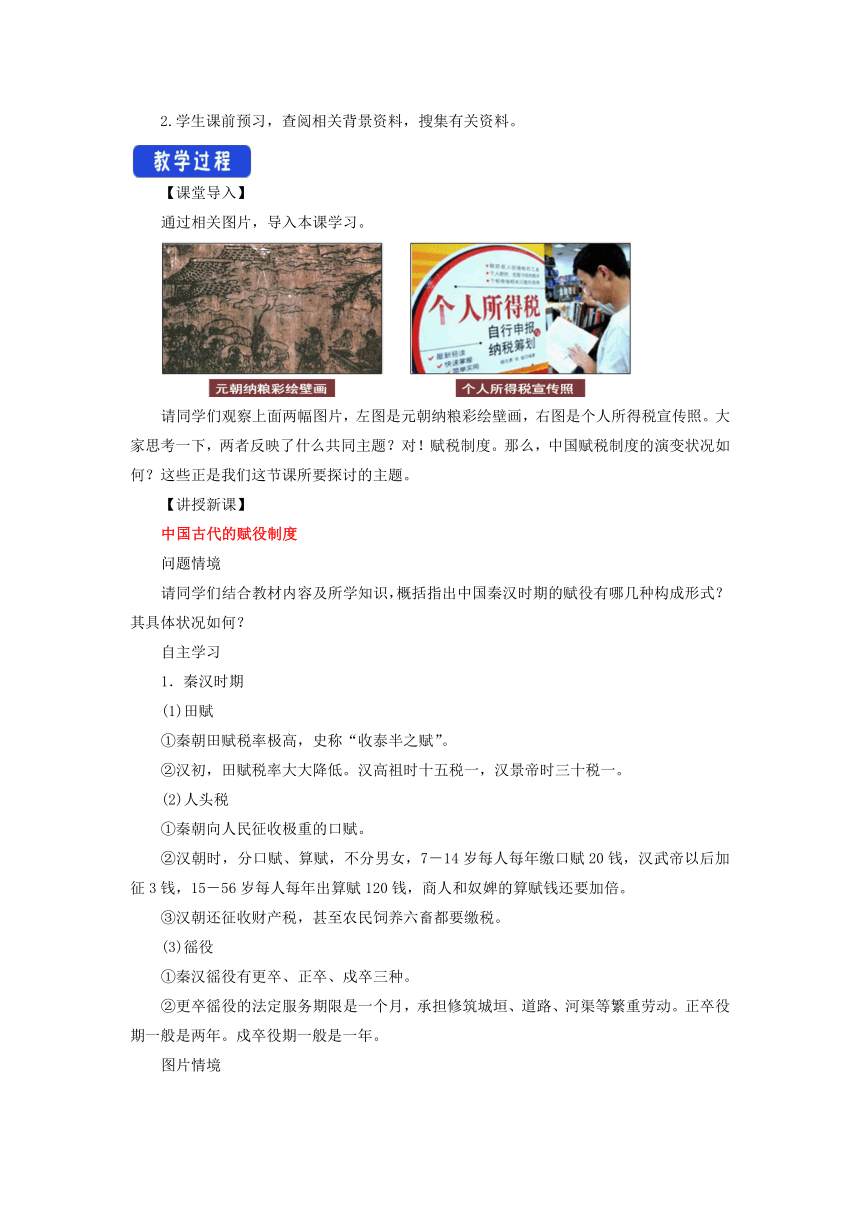

图片情境

合作探究

探究一 租庸调制与两税法

材料一 凡赋役之制……课户每丁租粟二石。其调随乡土所产绫绢各二丈,布加五分之一,输绫绢者锦三两,输布者麻三斤,……凡丁岁役二旬,无事则收其庸,每日三尺(布加五分之一)。 ——《大唐六典》

材料二 凡百役之费,一钱之敛,先度其数而赋于人,量出以制入。户无主客,以见居为薄,人无丁中,以贫富为差,不居处而行商者,在所州县税三十之一,度所取与居者均。居人之税,夏秋两入之,……夏税尽六月,秋税尽十一月。——《新唐书 杨炎传》

(1)根据材料一归纳材料中赋税制度的特点,结合所学知识分析其影响。

(2)根据材料二并结合所学知识,概括指出两税法的征税标准是什么?影响如何?

提示:(1)特点:按丁征税,交纳实物,以庸代役。

影响:租庸调制保障了国家的赋税,保障了农民的生产时间,有利于社会经济的稳定发展。但是随着均田制的破坏,土地兼并的加剧,租庸调制也宣告失败。

(2)标准:以资产和土地的多少作为纳税标准。

影响:按土地和财产多少征税,改变了以人丁为主的征税标准,封建政府对农民的人身控制有所放松,农民的负担相对减轻;贵族官僚和商人都要纳税,增加了政府财政收入。

自主学习

3.宋朝

(1)征收两税,但附加税繁杂多变,往往超过正税数倍。

(2)宋朝除了征收代役金外,还经常再派发各种徭役。

(3)王安石推行募役法。

4.元朝:基本上沿袭唐朝的租庸调与两税法,分别施行于北方和南方。元朝在税粮外又有“科差”。

5.明清

(1)明初赋税分夏税、秋粮两次征收。正统年间,江南部分税粮折银征收送赴北京,称“金花银”。

(2)明朝后期,张居正在全国推行一条鞭法。

①内容:实行赋役合并、一概折银。

②意义:一条鞭法是中国赋役制度上的重大变革。

(3)清朝

①内容:康熙规定“滋生人丁,永不加赋”。雍正帝实行“摊丁入亩”。

②意义:中国历史上存在了约2000年的人头税彻底废除,国家对百姓的人身束缚进一步减弱。

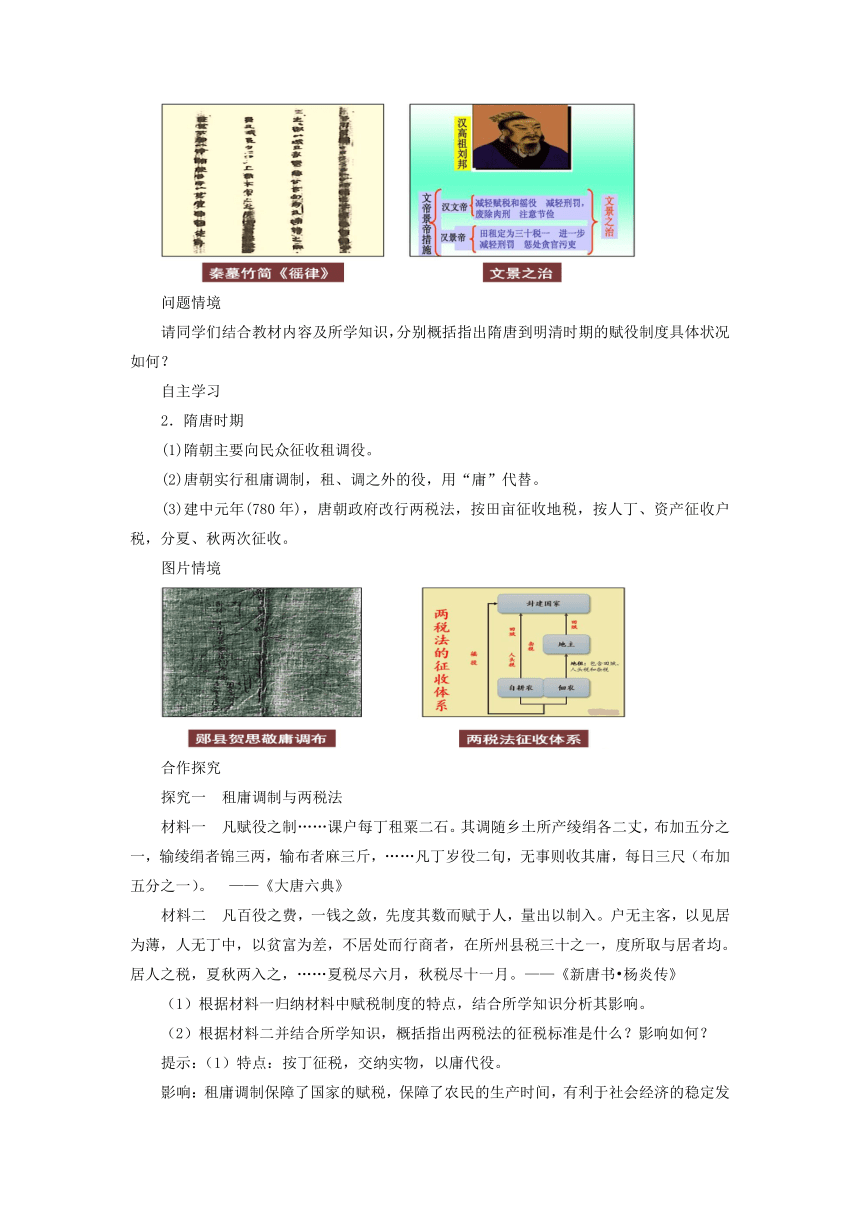

图片情境

视频情境

播放视频——一条鞭法

合作探究

探究二 一条鞭法和摊丁入亩

材料一 总括一州县之赋役,量地计丁,丁粮毕输于官……凡额办、派办、京库岁需与留存、供亿诸费,以及土贡方物,悉并为一条,皆知计亩征银,折办于官……。——《明史 食货志》

材料二 “田亩起丁,计亩科算,无从欺隐,其利一,民间无包赔之苦,其利二,编审之年,照例造册,无须再加稽核,其利三;各完各田之丁,无不能上下其手,其利四”——浙江《嘉兴府志》

材料三 到雍正末年,国家库存银两由康熙末年的800万两增加到6000多万两。全国人口更是由顺治十八年(1661年)的1913万人猛增到乾隆五十五年(1790年)的3.01多亿人。

(1)据材料一并结合所学知识,分析一条鞭法中收取租税的内容有什么变化?有何影响?

(2)据材料二、三,回答摊丁入亩有哪些作用?

提示:(1)变化:由实物地租向货币地租转变。

影响:一条鞭法实行赋役合并,折成银两,减少了农民被盘剥的可能性,减轻了农民的负担;是商品经济发展的产物,有利于农业的商品化和资本主义萌芽的发展;虽然由于大地主的反对,不久就停止实行,但改用银两收税的办法却保留下来。

(2)作用:人口欺瞒现象消失,人口大量增加,减轻了农民的负担,徇私舞弊的现象大大减少,增加国家的财政收入,标志着延续了数千年的人头税的废除。

探究三 中国古代赋税制度演变的趋势

(1)征税标准:由以人丁为主逐渐向以田亩为主过渡,人头税在赋税中所占的比重越来越少,直到废除。

(2)赋税品种:由繁到简,税种减少。从田租、人头税、杂税简化为土地税等;随着商品经济的发展,明清时期对商业征收重税。

(3)征税方式:由实物地租逐渐向货币地租发展。

(4)征税时间:由不定时逐渐发展为基本定时。

(5)人身控制:封建国家对农民的人身控制逐渐松弛。

关税与个人所得税制度的起源与演变

问题情境

请同学们结合教材内容及所学知识,指出从古代到现代中国的关税制度的基本状况如何?

自主学习

1.关税制度

(1)古代:①中国的关税最早出现在西周时期。

②存在国内关税和与国境关税并立的现象。

(2)近代:①鸦片战争后,中国开始丧失关税自主权,海关大权也长期把持在列强手中。

②1927年南京国民政府宣告关税自主,并公布国定《进口税暂行条例》。

③1928年起,国民政府通过“改订新约”的措施,但仍不能完全自主地制定税率。

图片情境

合作探究

探究四 海关管理权的丧失与改订新约运动

材料一 罗伯特 赫德,英国人。他于1863年正式担任海关总税务司,任内创建了税收、统计、浚港、检疫等一整套海关管理制度和现代邮政系统。他把持中国海关大权,一定程度上维护了英国等西方列强的利益。

材料二 1928年,国民政府发表“改订新约”的对外宣言,关税自主为其两项主要内容之一。国民政府首先与美国签订了《中美关税条约》,随后,又同意大利、英国、法国、西班牙等国缔结了“友好通商条约”。通过这些措施,在关税自主权上取得了进展,但仍不能完全自主地制定税率。

思考:(1)据材料一,结合所学知识,分析赫德为什么能够掌握中国的海关管理权?有什么客观积极影响?

(2)据材料二,结合所学知识,如何评价国民政府的“改订新约”运动?

提示:(1)原因:鸦片战争后,中国的大门被英国等西方列强打开,中国开始沦为半殖民地半封建社会;清政府的愚昧无知。影响:赫德在任内创建了一整套严格的海关管理制度和现代邮政系统,客观上推动了中国的近代化进程。

(2) 评价:积极意义:一定程度上减少了列强在中国的特权,是中国近代外交史上的进步;反映了人民群众的要求和愿望,强化了民族意识;关税收入大大增加,成为南京国民政府财政收入的主要来源之一。

局限性:并没有从根本上取消帝国主义的在华特权,仍未使中国成为独立自主的国家。

自主学习

(3)现代:

①直到中华人民共和国成立,中国才真正收回关税自主权。

②新中国成立后不久,政务院颁布第一部独立的专门的海关税法——《中华人民共和国海关进出口税则》及其实施条例,统一了全国关税制度。

③1985年,国务院颁布《中华人民共和国进出口关税条例》和《中华人民共和国海关进出口税则》,强化了关税制度的法制化建设。

④1987年,颁布《中华人民共和国海关法》,重新修订发布关税条例,进一步完善了关税的基本制度。

图片情境

问题情境

请同学们结合教材内容及所学知识,指出中国的个人所得税制度的起源与演变历程如何?

自主学习

2.个人所得税制度

(1)起步:我国的个人所得税制度起步于民国时期。

(2)演变

①1914年,北洋政府制定所得税条例,其中包括征收个人所得税的内容,但并没有实施。

②1936年,国民政府开始征收个人所得税。

③在计划经济体制下,新中国没有征收个人所得税。

④1980年,全国人民代表大会通过了《中华人民共和国个人所得税法》,我国的个人所得税制度正式确立。

⑤此后,《中华人民共和国个人所得税法》经数次修订完善,愈加符合中国社会发展实际,对调节个人收入和实现社会稳定发挥了积极作用。

合作探究

探究五 收回关税自主权与实行个人所得税制度

材料一 1949年10月,中央人民政府设立海关总署,统一管理全国海关。1950年4月,中央又公布了相关的法律法规,同时,政务院颁布了《中华人民共和国海关进出口税则》及其实施条例,对原来维护帝国主义利益的半殖民地半封建性质的东西一律予以废除,旧海关得到彻底改造,成为名符其实的人民的新海关,实现了“把中国大门的钥匙放在自己的口袋里”的目标。

材料二 第二条下列各项个人所得, 应当缴纳个人所得税:

(一)工资、薪金所得;(二)劳务报酬所得;(三)稿酬所得;(四)特许权使用费所得; (五)经营所得;(六)利息、股息、红利所得;(七)财产租赁所得;(八)财产转让所得;(九)偶然所得。

——《中华人民共和国个人所得税法》( 2018年8月31日修正)

(1)据材料一回答怎样认识《中华人民共和国海关进出口税则》的出台?

(2)据材料二,结合所学知识,思考中国实行个人所得税制度有何意义?

提示:(1)中华人民共和国成立,中国才真正收回关税自主权。这部税则是中华人民共和国第一部独立的专门的海关税法,统一了全国关税制度。

(2)意义:是深化改革、促进可持续发展、构建和谐社会的客观要求;调节国民个人收入,有利于缓解财富两极分化;有利于缓解社会矛盾,实现社会的稳定。

【课堂小结】

第16课 中国赋税制度的演变

本课是人教统编版选择性必修1《国家制度与社会治理》第五单元第16课《中国赋税制度的演变》,本课通过两个子目(中国古代的赋役制度、关税与个人所得税制度的起源与演变)讲述了中国赋税制度的演变历程。

【唯物史观】

通过学习,运用唯物辩证史观及有关理论,知道中国古代的赋税制度的演变历程,认识到生产力与生产关系的辩证关系,培养学生用历史唯物主义和辩证唯物主义分析历史问题的能力。

【时空观念】

通过教科书和配套课件,认识中国赋税制度的演变所处的特定时空环境,抓住其特定时空背景和阶段特征。

【史料实证】

通过历史图片和历史资料提出问题、设置悬念,归纳出赋税制度的演变趋势,认识赋税制度的演变是与解决特定社会问题相关,提高学生探究分析历史问题的能力。

【历史解释】

引导学生运用本课教材中文献资料所提供的有效信息,认识我国收回关税主权,完善税收制度的意义,培养有效解读材料、自主分析归纳知识的能力。

【家国情怀】

通过教学让学生从关税自主权的丧失与收回体会历史责任感、认同爱国主义精神;从个人所得税的制度培养依法纳税的公民意识。

1.重点:中国古代赋役制度的演变历程

2.难点:关税和个人所得税的起源和演变

1.利用网络资源进行前期课前准备,提出问题请教师有目的性地准备课程资料。

2.学生课前预习,查阅相关背景资料,搜集有关资料。

【课堂导入】

通过相关图片,导入本课学习。

请同学们观察上面两幅图片,左图是元朝纳粮彩绘壁画,右图是个人所得税宣传照。大家思考一下,两者反映了什么共同主题?对!赋税制度。那么,中国赋税制度的演变状况如何?这些正是我们这节课所要探讨的主题。

【讲授新课】

中国古代的赋役制度

问题情境

请同学们结合教材内容及所学知识,概括指出中国秦汉时期的赋役有哪几种构成形式?其具体状况如何?

自主学习

1.秦汉时期

(1)田赋

①秦朝田赋税率极高,史称“收泰半之赋”。

②汉初,田赋税率大大降低。汉高祖时十五税一,汉景帝时三十税一。

(2)人头税

①秦朝向人民征收极重的口赋。

②汉朝时,分口赋、算赋,不分男女,7-14岁每人每年缴口赋20钱,汉武帝以后加征3钱,15-56岁每人每年出算赋120钱,商人和奴婢的算赋钱还要加倍。

③汉朝还征收财产税,甚至农民饲养六畜都要缴税。

(3)徭役

①秦汉徭役有更卒、正卒、戍卒三种。

②更卒徭役的法定服务期限是一个月,承担修筑城垣、道路、河渠等繁重劳动。正卒役期一般是两年。戍卒役期一般是一年。

图片情境

问题情境

请同学们结合教材内容及所学知识,分别概括指出隋唐到明清时期的赋役制度具体状况如何?

自主学习

2.隋唐时期

(1)隋朝主要向民众征收租调役。

(2)唐朝实行租庸调制,租、调之外的役,用“庸”代替。

(3)建中元年(780年),唐朝政府改行两税法,按田亩征收地税,按人丁、资产征收户税,分夏、秋两次征收。

图片情境

合作探究

探究一 租庸调制与两税法

材料一 凡赋役之制……课户每丁租粟二石。其调随乡土所产绫绢各二丈,布加五分之一,输绫绢者锦三两,输布者麻三斤,……凡丁岁役二旬,无事则收其庸,每日三尺(布加五分之一)。 ——《大唐六典》

材料二 凡百役之费,一钱之敛,先度其数而赋于人,量出以制入。户无主客,以见居为薄,人无丁中,以贫富为差,不居处而行商者,在所州县税三十之一,度所取与居者均。居人之税,夏秋两入之,……夏税尽六月,秋税尽十一月。——《新唐书 杨炎传》

(1)根据材料一归纳材料中赋税制度的特点,结合所学知识分析其影响。

(2)根据材料二并结合所学知识,概括指出两税法的征税标准是什么?影响如何?

提示:(1)特点:按丁征税,交纳实物,以庸代役。

影响:租庸调制保障了国家的赋税,保障了农民的生产时间,有利于社会经济的稳定发展。但是随着均田制的破坏,土地兼并的加剧,租庸调制也宣告失败。

(2)标准:以资产和土地的多少作为纳税标准。

影响:按土地和财产多少征税,改变了以人丁为主的征税标准,封建政府对农民的人身控制有所放松,农民的负担相对减轻;贵族官僚和商人都要纳税,增加了政府财政收入。

自主学习

3.宋朝

(1)征收两税,但附加税繁杂多变,往往超过正税数倍。

(2)宋朝除了征收代役金外,还经常再派发各种徭役。

(3)王安石推行募役法。

4.元朝:基本上沿袭唐朝的租庸调与两税法,分别施行于北方和南方。元朝在税粮外又有“科差”。

5.明清

(1)明初赋税分夏税、秋粮两次征收。正统年间,江南部分税粮折银征收送赴北京,称“金花银”。

(2)明朝后期,张居正在全国推行一条鞭法。

①内容:实行赋役合并、一概折银。

②意义:一条鞭法是中国赋役制度上的重大变革。

(3)清朝

①内容:康熙规定“滋生人丁,永不加赋”。雍正帝实行“摊丁入亩”。

②意义:中国历史上存在了约2000年的人头税彻底废除,国家对百姓的人身束缚进一步减弱。

图片情境

视频情境

播放视频——一条鞭法

合作探究

探究二 一条鞭法和摊丁入亩

材料一 总括一州县之赋役,量地计丁,丁粮毕输于官……凡额办、派办、京库岁需与留存、供亿诸费,以及土贡方物,悉并为一条,皆知计亩征银,折办于官……。——《明史 食货志》

材料二 “田亩起丁,计亩科算,无从欺隐,其利一,民间无包赔之苦,其利二,编审之年,照例造册,无须再加稽核,其利三;各完各田之丁,无不能上下其手,其利四”——浙江《嘉兴府志》

材料三 到雍正末年,国家库存银两由康熙末年的800万两增加到6000多万两。全国人口更是由顺治十八年(1661年)的1913万人猛增到乾隆五十五年(1790年)的3.01多亿人。

(1)据材料一并结合所学知识,分析一条鞭法中收取租税的内容有什么变化?有何影响?

(2)据材料二、三,回答摊丁入亩有哪些作用?

提示:(1)变化:由实物地租向货币地租转变。

影响:一条鞭法实行赋役合并,折成银两,减少了农民被盘剥的可能性,减轻了农民的负担;是商品经济发展的产物,有利于农业的商品化和资本主义萌芽的发展;虽然由于大地主的反对,不久就停止实行,但改用银两收税的办法却保留下来。

(2)作用:人口欺瞒现象消失,人口大量增加,减轻了农民的负担,徇私舞弊的现象大大减少,增加国家的财政收入,标志着延续了数千年的人头税的废除。

探究三 中国古代赋税制度演变的趋势

(1)征税标准:由以人丁为主逐渐向以田亩为主过渡,人头税在赋税中所占的比重越来越少,直到废除。

(2)赋税品种:由繁到简,税种减少。从田租、人头税、杂税简化为土地税等;随着商品经济的发展,明清时期对商业征收重税。

(3)征税方式:由实物地租逐渐向货币地租发展。

(4)征税时间:由不定时逐渐发展为基本定时。

(5)人身控制:封建国家对农民的人身控制逐渐松弛。

关税与个人所得税制度的起源与演变

问题情境

请同学们结合教材内容及所学知识,指出从古代到现代中国的关税制度的基本状况如何?

自主学习

1.关税制度

(1)古代:①中国的关税最早出现在西周时期。

②存在国内关税和与国境关税并立的现象。

(2)近代:①鸦片战争后,中国开始丧失关税自主权,海关大权也长期把持在列强手中。

②1927年南京国民政府宣告关税自主,并公布国定《进口税暂行条例》。

③1928年起,国民政府通过“改订新约”的措施,但仍不能完全自主地制定税率。

图片情境

合作探究

探究四 海关管理权的丧失与改订新约运动

材料一 罗伯特 赫德,英国人。他于1863年正式担任海关总税务司,任内创建了税收、统计、浚港、检疫等一整套海关管理制度和现代邮政系统。他把持中国海关大权,一定程度上维护了英国等西方列强的利益。

材料二 1928年,国民政府发表“改订新约”的对外宣言,关税自主为其两项主要内容之一。国民政府首先与美国签订了《中美关税条约》,随后,又同意大利、英国、法国、西班牙等国缔结了“友好通商条约”。通过这些措施,在关税自主权上取得了进展,但仍不能完全自主地制定税率。

思考:(1)据材料一,结合所学知识,分析赫德为什么能够掌握中国的海关管理权?有什么客观积极影响?

(2)据材料二,结合所学知识,如何评价国民政府的“改订新约”运动?

提示:(1)原因:鸦片战争后,中国的大门被英国等西方列强打开,中国开始沦为半殖民地半封建社会;清政府的愚昧无知。影响:赫德在任内创建了一整套严格的海关管理制度和现代邮政系统,客观上推动了中国的近代化进程。

(2) 评价:积极意义:一定程度上减少了列强在中国的特权,是中国近代外交史上的进步;反映了人民群众的要求和愿望,强化了民族意识;关税收入大大增加,成为南京国民政府财政收入的主要来源之一。

局限性:并没有从根本上取消帝国主义的在华特权,仍未使中国成为独立自主的国家。

自主学习

(3)现代:

①直到中华人民共和国成立,中国才真正收回关税自主权。

②新中国成立后不久,政务院颁布第一部独立的专门的海关税法——《中华人民共和国海关进出口税则》及其实施条例,统一了全国关税制度。

③1985年,国务院颁布《中华人民共和国进出口关税条例》和《中华人民共和国海关进出口税则》,强化了关税制度的法制化建设。

④1987年,颁布《中华人民共和国海关法》,重新修订发布关税条例,进一步完善了关税的基本制度。

图片情境

问题情境

请同学们结合教材内容及所学知识,指出中国的个人所得税制度的起源与演变历程如何?

自主学习

2.个人所得税制度

(1)起步:我国的个人所得税制度起步于民国时期。

(2)演变

①1914年,北洋政府制定所得税条例,其中包括征收个人所得税的内容,但并没有实施。

②1936年,国民政府开始征收个人所得税。

③在计划经济体制下,新中国没有征收个人所得税。

④1980年,全国人民代表大会通过了《中华人民共和国个人所得税法》,我国的个人所得税制度正式确立。

⑤此后,《中华人民共和国个人所得税法》经数次修订完善,愈加符合中国社会发展实际,对调节个人收入和实现社会稳定发挥了积极作用。

合作探究

探究五 收回关税自主权与实行个人所得税制度

材料一 1949年10月,中央人民政府设立海关总署,统一管理全国海关。1950年4月,中央又公布了相关的法律法规,同时,政务院颁布了《中华人民共和国海关进出口税则》及其实施条例,对原来维护帝国主义利益的半殖民地半封建性质的东西一律予以废除,旧海关得到彻底改造,成为名符其实的人民的新海关,实现了“把中国大门的钥匙放在自己的口袋里”的目标。

材料二 第二条下列各项个人所得, 应当缴纳个人所得税:

(一)工资、薪金所得;(二)劳务报酬所得;(三)稿酬所得;(四)特许权使用费所得; (五)经营所得;(六)利息、股息、红利所得;(七)财产租赁所得;(八)财产转让所得;(九)偶然所得。

——《中华人民共和国个人所得税法》( 2018年8月31日修正)

(1)据材料一回答怎样认识《中华人民共和国海关进出口税则》的出台?

(2)据材料二,结合所学知识,思考中国实行个人所得税制度有何意义?

提示:(1)中华人民共和国成立,中国才真正收回关税自主权。这部税则是中华人民共和国第一部独立的专门的海关税法,统一了全国关税制度。

(2)意义:是深化改革、促进可持续发展、构建和谐社会的客观要求;调节国民个人收入,有利于缓解财富两极分化;有利于缓解社会矛盾,实现社会的稳定。

【课堂小结】

同课章节目录

- 第一单元 政治制度

- 第1课 中国古代政治制度的形成与发展

- 第2课 西方国家古代和近代政治制度的演变

- 第3课 中国近代至当代政治制度的演变

- 第4课 中国历代变法和改革

- 第二单元 官员的选拔与管理

- 第5课 中国古代官员的选拔与管理

- 第6课 西方的文官制度

- 第7课 近代以来中国的官员选拨与管理

- 第三单元 法律与教化

- 第8课 中国古代的法治与教化

- 第9课 近代西方的法律与教化

- 第10课 当代中国的法治与精神文明建设

- 第四单元 民族关系与国家关系

- 第11课 中国古代的民族关系与对外交往

- 第12课 近代西方民族国家与国际法的发展

- 第13课 当代中国的民族政策

- 第14课 当代中国的外交

- 第五单元 货币与赋税制度

- 第15课 货币的使用与世界货币体系的形成

- 第16课 中国赋税制度的演变

- 第六单元 基层治理与社会保障

- 第17课 中国古代的户籍制度与社会治理

- 第18课 世界主要国家的基层治理与社会保障

- 活动课 中国历史上的大一统国家治理